Vender una opción put es una estrategia alcista que ofrece un beneficio potencialmente limitado y tiene una pérdida limitada. Es ideal si estamos convencidos de qué una acción no va a bajar de precio de manera significativa y si dicha acción nos puede interesar a un precio concreto. Es posiblemente la operación con opciones más usada.

Características de la estrategia: vender opción put

| La estrategia consiste en… | la venta de opción put |

| Beneficio potencial | limitado (la prima recibida) |

| Pérdida potencial | limitada |

| Punto de equilibrio (BEP) | precio de ejercicio – prima recibida |

| El impacto del tiempo – Theta (ζ) | juega a nuestro favor |

| Estrategia óptima | si el subyacente no cambia de precio o sube moderadamente |

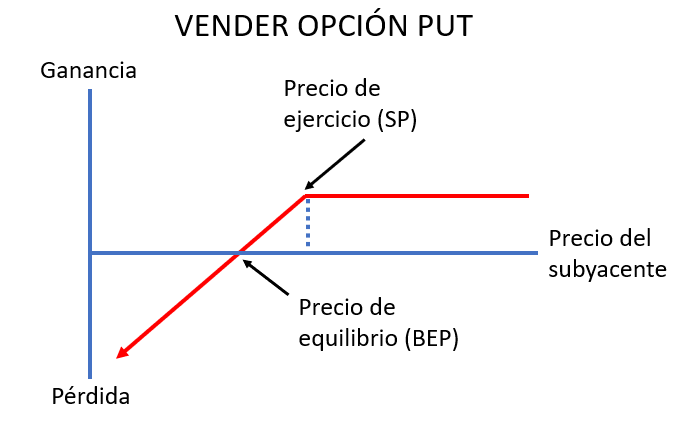

Diagrama de pérdidas y ganancias

El precio de equilibrio de esta estrategia, es decir, el punto en el que no ganamos ni perdemos dinero, es el precio de ejercicio menos la prima recibida.

Veámoslo con un ejemplo. Imagina que vendes una opción put con un precio de ejercicio de $10 por $0,50. Si el día que la opción put expira, la acción tiene un precio de $9,50, tú podrás comprar la opción put por el mismo precio que la vendiste: $0,50.

Consejo #1: vender puts sólo de acciones que quieras y puedas tener en cartera

Vender una opción put conlleva la obligación de comprar el subyacente por el precio de ejercicio, siempre y cuando el comprador quiera ejercer su derecho de vender.

Por ello, las dos preguntas que nos debemos hacer son:

1) ¿Estoy interesado en comprar esta acción o ETF por este precio (de ejercicio)?

2) ¿Tengo dinero para comprar 100 acciones de esta acción o ETF a este precio (de ejercicio)?

Si la respuesta a ambas preguntas es sí, vender una opción put es la mejor estrategia.

Imaginemos que las acciones de la empresa “XYZ” cotizan a $285. Tras analizar la empresa “XYZ” consideras que es una buena acción para tener en cartera, pero el precio que estás dispuesto a pagar no es más que $270 por acción. Como estás dispuesto a comprar la acción por $270, vendes una opción put con un precio de ejercicio de $270 por $5. ¿Qué posibles escenarios se te plantean?

- Que la acción siga subiendo. En ese caso, te quedas la prima percibida por la venta de la opción put: $5.

- Que la acción se mantenga en el precio de $285. En ese caso, te quedas la prima percibida por la venta de la opción put: $5

- Que la acción baje a $270 o por debajo: En ese caso, además de quedarte con la prima percibida de $5, debes comprar 100 acciones de “XYZ” por $270. Ahora eres accionista de la empresa “XYZ”

Lógicamente si la acción baja a $200, tu estás perdiendo dinero, dado que has comprado la acción por $270. Pero esa pérdida es sobre el papel y sólo se realiza si vendes la acción. Y las acciones no tienen fecha de caducidad, las puedes tener en cartera todo el tiempo que estimes oportuno. Además, puedes monetizar esas acciones con otra estrategia: vendiendo covered calls.

Por ello, es importante que primero analices si potencialmente quieres y puedes tener esas acciones en cartera. Si es así, vender opciones put, es una estrategia ideal.

Consejo #2: ¿cerrar la posición o dejar que la opción expire?

Al vender una opción put se nos plantean dos estrategias de salida:

- dejar que la opción put expire, o

- comprar esa opción put para cerrar la posición.

Veamos que estrategia de salida es más recomendable dependiendo de la situación.

El precio del subyacente baja

Si la acción o ETF subyacente baja de precio, el valor de la opción put sube. Por lo que comprar la opción put para cerrar la posición nos supondrá una pérdida. Si hemos vendido una opción put sobre una acción o ETF que podemos y queremos tener en cartera, no deberíamos comprar la opción put para cerrar la posición.

El precio del subyacente no cambia

Si la acción o ETF subyacente no cambia de precio o se mueve en un rango de precio muy pequeño, el valor de la opción put baja. Con el tiempo la opción put va perdiendo su valor temporal y progresivamente tiende a cero. En este caso, podemos dejar que la opción put expire con valor cero y nos quedemos íntegramente con la prima recibida.

El precio del subyacente sube

Si la acción o ETF subyacente sube de precio, el valor de la opción put baja. El paso del tiempo y una subida de precio hacen que la opción put pierda valor, y comprar la opción put para cerrar la posición puede tener sentido.

¿Cómo podemos saber si vale la pena cerrar la posición?

Muy fácil.

- El beneficio potencial de esta estrategia es limitado. Eso significa que su máximo rendimiento porcentual es 100%. Cómo máximo te puedes quedar el 100% de la prima recibida por la venta de la opción put.

- La vigencia de la opción también es limitada. Si vendes una opción put que expira en 100 días, la opción put tiene validez sólo 100 días.

Es aconsejable comprar la opción put (cerrar la posición), si el rendimiento de la operación es muy superior al porcentaje de días de vigencia que quedan. Parece complicado, pero es muy fácil. Veámoslo con un ejemplo.

Imagina que vendes una opción put que expira en 100 días por $70. Al día siguiente el subyacente sube considerablemente y puedes comprar la opción put por $2. Tienes dos opciones:

- Cerrar la posición y ganar $68 en 1 día

- Dejar que expire la opción y ganes $70 en 100 días (siempre y cuando el subyacente no baje del precio de ejercicio que tenga la opción put)

La opción mejor y más segura es la primera.

Consejo #3: vender puts con vigencia corta (<90 días)

Como vendedor de opciones nos interesa que la opción pierda valor lo más rápido posible. Por ello, es aconsejable vender puts con una vigencia corta. Con una vigencia de 90 días o menos.

Ventajas de vender puts con vigencia corta

- Theta decrece a mayor velocidad. El valor temporal de la opción se reduce más rápido.

- Menor probabilidad de sorpresas. Cuánto menos tiempo de vida tenga la opción, menos tiempo hay de que ocurran eventos que afecten negativamente al precio del subyacente.